高收益主题再现 REIT巨无霸&燃气商冲刺IPO

高收益主题再现。本月早些时候美联储加息预期增强,引发债券市场波动,地产信托、公用事业股等防御股失陷,然而,澳洲房地产投资集团Charter Hall董事总经理大卫·哈里森(Harrison)认为,高收益主题远远没有终结。

ACB News《澳华财经在线》报道,“说债券牛市结束的人都是在说梦话”。哈里森指向房地产投资信托行业的两大关键指标:内部收益率和债券收益率之间的利差,以及资本化率(cap rates)与债务成本之间的利差。

Charter Hall管理的180亿澳元投资组合,与债券收益率的差价为6%,远高于3.5%的平均水平;具体到新信托,与债务总成本的差价为2.7%。金融海啸时期,这一差价为0.7%。哈里森由此总结,投资者仍可以取得非常大的差价,从而在债券收益率或者利率上升导致资产价格下跌时,获得有效缓冲。

过去两年内,随着债券收益率下降,澳大利亚S&P/ASX A-REIT指数飙升33%,其中前11大房地产投资信托更是上涨40%。

迄今为止最大规模的地产信托IPO将在澳大利亚拉开路演帷幕。Charter Hall Long WALE REIT准备于下月上市,据招股书,筹资目标11.2亿澳元。瑞银澳洲房地产行业负责人蒂姆·彻奇(Tim Church)表示,此次首轮募资是他们自金融海啸以来所做的第7家房地产IPO,也是质量最好的一家。

REIT最大规模IPO

ACB News《澳华财经在线》报道,Charter Hall集团旗下房产投资信托基金Long WALE REIT预计将于10月19日挂牌上市,公司新增3.5亿澳元贷款,并制定了雄心勃勃的增长计划。

招股书显示,该房地产投资信托基金上市将成为房地产行业有史以来最大规模IPO,筹资目标11.2亿澳元,发行价4澳元,较净有形资产溢价3.1%。预计2017财年派息率为5.3%;2018财年上半年,预计派息率提升至5.4%。

艾维·安格尔(Avi Anger)掌舵新基金,也是Charter Hall集团交易团队的负责人,基金上市初始资产组合拥有66项办公、工业及零售资产,均从非上市公司和Charter Hall控制的基金中剥离出来,价值12.53亿澳元。

招股书显示,该房地产投资信托基金拟在未来收购澳洲本土房地产以满足其投资需求,并实施多样化策略,以提升资产组合绩效。信托基金不会在澳洲以外地区投资房地产,策略仍将是聚焦可持续性收益回报,和投资风险最小化。

过去5年,Charter Hall集团共达成126亿澳元的交易,其中93亿用于并购新资产。新信托在资产收购上将需要符合基金的核心增长策略——长租约策略,其资产组合的平均租赁时长为12.5年。基金并没有设定租赁期限限制。

信托上市主导券商为摩根大通、瑞士银行,上市交易成本为3620万澳元。

公用事业股发起IPO冲刺

ACB News《澳华财经在线》报道,Alinta能源公司聘请了三家零售经纪行为其IPO保驾护航,预计本周末之前将再聘另外一家。现有的三家零售经纪商分别为Morgans、Bell Potter 和Evans & Partners,他们将代表Alinta的股东向个人投资者推介。

Alinta能源公司的第一大股东为美国私募TPG。Alinta公司IPO募资20亿澳元,即将开展零售性招股部分。该公司在西澳州零售燃气市场拥有巨大份额,其它业务创收能力也较强,预计股息收益率强劲。

由于历史问题,持有的税款亏损结转余额达4亿澳元,意味着未来几年可避免缴税,因而有大量现金回馈股东,预计将对股息收益形成支撑。该公司自称年利润超过3.75亿澳元,利润率也非常可观。

Alinta能源公司及其顾问方预计将于10月份向基金公司推介,顾问团包括6家主导券商,公司预计将于11月下旬在澳交所挂牌上市。

Alinta是一个综合性能源公司,拥有批发、生产、零售业务。旗下最大资产是位于西澳州的零售天然气业务,市场份额85%左右。

(郑重声明:ACB News《澳华财经在线》对本文保留全部著作权限,转发时请标注来源)

相关阅读

-

港交所IPO新规今日落地 香港新股市场国际竞争力将获提升

港交所IPO定价机制迎来重要改革。8月1日,港交所就优化首次公开招股市场定价及公开市场规定的咨询文件刊发咨询总结(以下简称“新规”),新规将在8月4日正式生效。

-

韩国最大娱乐公司掌门深陷IPO欺诈风波 最高面临无期徒刑

因涉嫌在2020年首次公开募股前欺骗投资人,韩国娱乐巨头HYBE的亿万富翁创始人方时赫即将面临韩国检方的刑事调查。

-

上半年澳洲创业类交易额达29亿澳元 几乎追平2024全年

过去六个月澳洲的风投公司共计转手价值近30亿澳元的初创企业股份,几乎达到去年全年水平,这令科技投资者燃起希望:本土IPO上市和其他交易活动终于显现增长势头。

-

【新股上市】金矿勘探公司Ballard Mining (ASX:BM1)澳交所首秀暴涨48%

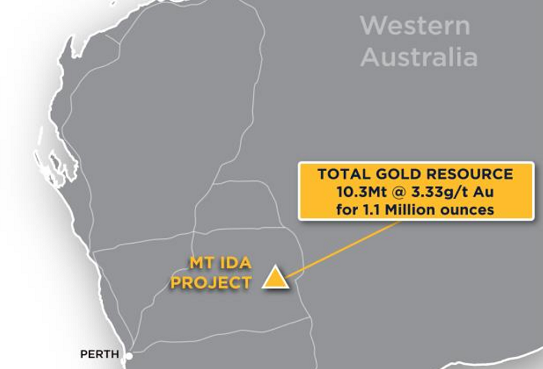

Ballard Mining Ltd (ASX股票代码:BM1) 周一(7月14日)澳交所首秀,终盘暴涨48.00%,报收0.37澳元。锂业公司Delta Lithium Limited(ASX:DLI)剥离旗下位于西澳州Goldfields地区的Mt Ida项目全部黄金资产,打包置入Ballard Mining并成功推动BM1实现 IPO上市。

-

AI代币初创公司Firmus Technologies即将完成2.8亿澳元Pre-IPO轮融资

人工智能基础设施初创公司Firmus Technologies总规模2.8亿澳元的Pre-IPO轮融资即将完成,该公司计划明年在澳交所上市。

-

【新股上市】Greatland Resources (ASX:GGP)首秀暴涨44% 坐拥高潜力铜金矿项目 IPO成功首募5000万澳元

Greatland Resources Ltd (ASX股票代码:GGP) 周二(6月24日)澳交所首秀,终盘暴涨43.70%,报收7.30澳元。澳华财经在线数据库显示,Greatland Resources (ASX:GGP)IPO发行价每股6.6澳元,共发行756万股,总计募资5000万澳元,主理券商BofA Securities、Barrenjoey和Canaccord Genuity,法律顾问金杜律师事务所(King & Wood Mallesons)。

-

从Airo到Circle:美股IPO首日翻倍潮卷土重来 这真的正常吗?

近期,一系列在美股新上市的公司股价都在首日出现了暴涨,这点燃了交易员的热情,也推动IPO市场迅速升温。上周五,无人机制造商Airo Group Holdings Inc.上市首个交易日收涨140%;一周前,“稳定币第一股”Circle Internet Group Inc.上市首日股价涨168.48%;

-

涅槃重生!维珍航空五年打赢翻身仗 拟以近7亿澳元IPO再度亮相澳交所

维珍航空(Virgin Australia)为登陆澳交所发起首次公开募股,每股定价2.90澳元,募资目标6.85亿澳元。IPO顺利完成后维珍航空预计将在6月24日以23亿澳元市值规模上市,这也将是今年澳洲市场首个大规模IPO。

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

热门点击

-

- 【8.4】今日财经时讯及重要市场资讯

-

- 重卡换电第一股Janus Electric(ASX:JNS)季报观察:下季度工时被全部预订 确立800台重卡市占目标 商业化拓展蓄势而发

-

- 中国加强个人境外收入监管 境外买卖股票收入也要缴税

-

- 【8.5】今日财经时讯及重要市场资讯

-

- 澳大利亚葡萄酒出口额和出口量均上升 中国市场为其主要增长动力

-

- 与香港股东交易终止 Star Entertainment生存危机加剧

-

- 重卡换电第一股Janus Electric(ASX:JNS)季报观察:下季度工时被全部预订 确立800台重卡市占目标 商业化拓展蓄势而发

-

- 【异动股】Electro Optic Systems (ASX:EOS) 季报速递:现金储备增至1.3亿澳元 军工订单还将显著攀升

-

- 澳交所小盘锂矿股7月集体飙升见证情绪复苏 锂市场波动中隐现触底行情

-

- 布里斯班房价中值或在10个月内突破百万澳元关口

-

- 澳洲十大高性价比宜居城市排行榜出炉 汤斯维尔高居榜首

-

- 项目现金流预计超5亿美元、估值远低于同行 计划2027年初投产的Theta Gold Mines Ltd(ASX: TGM)或将迎来估值拐点

-

- 【异动股】年内上涨近10倍! Locksley Resources (ASX:LKY) 美国Mojave锑稀土项目提交扩展运营计划 股价高歌猛进

-

- 【7.29】今日财经时讯及重要市场资讯

-

- 澳洲增长型养老基金Top-10排行榜出炉 最高年回报率近13%