赵建:货币大迁徙、中美周期错位与大类资产重估

作者赵建,西京研究院创始院长。本文为西京研究院发表的第651篇原创文章,赵建博士的第609篇原创文章。

2022年在资管业发生的里程碑式的事件,是银行理财破净以及随着而来的两次赎回潮。这也导致了中国短时间内最大的一次货币大迁徙,有1.2万亿货币从银行理财中出逃回表,引发了大类资产潮汐式的估值周期。银行理财,这款十几年来保持刚兑不破之身的居民主要储蓄产品,终于从2022年开始走向了跟基金一样的以市场化净值重估的命运。

大类资产估值的潮汐会引发货币迁徙,同样货币大迁徙也会引发大类资产估值潮汐。对于宏观对冲投资来说,这两者的关系应该是第一关注变量。从现金流量或流动性创造的角度,央行的资产负债表是全社会的母表。美联储又在一定程度上是全世界央行的母表,美元的潮汐会引发全球央行资产负债表的周期,继而产生一轮新的大类资产估值周期。

最近几年,大类资产估值就是遵从这么一个简单的规律。复杂的是央行资产负债表创造边际停顿的时间,中美货币周期错位的时间。此时,趋势停止,市场在重新寻找方向,资产价格高位震荡,杀了多头杀空头。或者说市场向下的趋势被政策预期扰动,除非市场有强大的破坏力量打破政策保护的预期,否则新的趋势无法确立。

中美货币政策为何总是错位,这跟中美经济周期总是错位有直接关系,因为两国的货币政策都是逆周期调控。那么为何中美经济周期总是错位,或者说总会有一段时间错位呢?这需要看两国在全球产业链的位置以及经济增长主导的力量。中国融入全球化体系以来,中国生产,美国消费;中国储蓄,美国借贷;中国顺差,美国逆差;中国创造广义货币,美国创造基础货币;中国代工,美国研发;中国土地信用推动城市化,美国资本市场推动资本化;中国以国家资本的力量推动大投资,美国以私人资本的力量推动大消费......两国以巨大的差异形成高度的产业链合作与互补的关系。

这就导致每次周期,中国以政府主导的投资很容易“快热”,也容易“快冷”。美国则相反,以私人部门为主导的消费则很是“慢热”,同样也是“慢冷”。这样每次中国经济周期由于政府刺激投资起来的时候,美国还在“热身”酝酿,美联储货币宽松先带来大类资产估值的上升,通过财富效应提高私人部门的消费和投资。然后进入一个中美复苏共振的时间,这个时候资产估值最为亢奋,经济也开始过热。此时中国政府先收缩政策,货币政策率先进入正常化阶段,与美国还处于宽松中期的货币政策形成错位。然而随着中国经济变冷,中国率先又开始宽松,但美国这个时候开始收缩,这样货币政策继续错位。这就是疫情后中美一次货币周期错位的典型过程。当前还处于美国收缩中国宽松的过程中。

当前,对于宏观对冲决策来说,最复杂的是在预期差方面:一是美国经济“看起来没那么差”,二是中国经济“看起来没那么好”。也就是市场低估了美国经济繁荣的可持续性,高估了中国经济复苏的可持续性。刚发布不久的4月宏观数据正在印证我最早提出的几个观点(《赵建:通缩力量正在集聚,警惕中美货币政策再次错位》《赵建:当前最大的挑战是通缩,但物价变化对中低收入群体很不友好》)。CPI已经滑落到0附近,PPI继续较大幅度的下降,加上之前发布的再次滑入收缩区间的PPI,依然在大幅下降的企业利润,继续低迷的地产投资......一切都在说明收缩的力量还很强,复苏的不确定性依然很大,可持续性还有待观察。

然而最令人惊异的还是信贷和货币数据,远低于预期的社融说明信贷脉冲的顶点已过,但是对应的基建投资似乎没有形成足够强的信贷乘数效应。贷款的减少当然也就带来存款的减少,但是1.2万亿的居民存款减少量显然不是信贷减少所能解释的。其实原因很简单,看看4月哪个池子的水相应的多了,就知道减少的存款去哪了。答案很容易发现,那就是银行理财产品。数据显示,4月居民理财产品恰好增加了1.2万亿元。

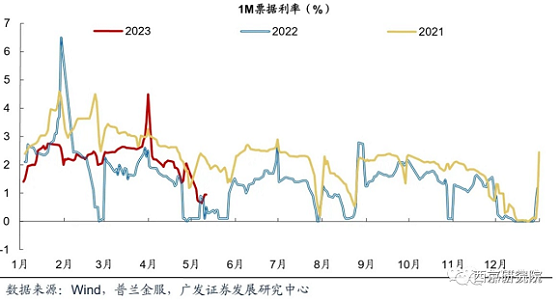

这倒不用太惊讶, 不过是去年理财赎回潮中的钱又回到了理财的池子里。这样在货币账户上就由居民的银行存款转换成了理财产品可以投的资产标的,表现就是居民存款急剧减少了1.2万亿元,对应着理财产品增加了1.2万亿元。那么这些增加的理财产品买了什么呢?当然不是买股票,主要是投在了固收产品上,绝大多数应该配到了票据、利率债和信用债上。因此我们看到四月整个债市利率中枢是震荡下行的。

从上图中我们看到了很强的季节性因素,也就是每年的四月都差不多是一个货币宽松的时间,当然也就是大类资产估值向上的时间。我们需要认识到,当前中国经济处于特殊的复苏阶段,这一阶段主要还是依靠大基建投资和报复性消费支撑,这两个变量的可持续性不强,具有明显的脉冲性特征。我们估计到下半年这两大脉冲会慢慢消退,民间投资和正常的消费活动会逐渐抬升,但是由于后者的力量还不够强,中国经济可能会有两到三个季度处于弱复苏的状态。

在这种状态下,如果美联储不再加息而是进入降息周期,那么中美之间就会有一次进入两国从而全球宽松共振的宝贵时间,此时是五年一遇的大类资产估值爆发时间。最近这样的一段时间是2020年下半年到2021年一季度,爆发了全球风险资产大牛市。但是,现在这个时间已经远去,新的时机还远没到来。即使到来持续时间也不会像上次那么长,那么暴力,因为通胀、战争、世界分裂和对峙已起。如果再次发生,这“一生一次的投资机会”,中国居民的货币可能再来一次大迁徙,万亿资金将从从银行理财流向风险资产,引起新的估值爆发。我们需要密切关注,尽早布局。

文章来源:西京研究院

相关阅读

-

赵建总领事出席第二届澳大利亚全国美术邀请展

庆祝中澳建交45周年暨第二届澳大利亚全国美展有来自全澳及中国的120位书画艺术家的作品参展,将于10月下旬在墨尔本、悉尼两地巡展。

-

中东局势紧张澳元周一早盘回落 或下探63.07美分

由于中东局势紧张导致投资者涌向瑞士法郎和政府债券等避险资产,澳元周一早盘走弱。截至澳东时间上午9:30,澳元下跌至64.80美分,从上周触及的7个月高点65.45美分进一步滑落。上周五,澳元曾跌至6月4日以来新低64.54美分。

-

美国正副总统围攻鲍威尔:再不肯降息就是失职了!

当地时间周三(6月11日),特朗普在其社交平台“真实社交”上发帖称,“CPI数据刚刚出来,很好的数字!美联储应该降息整整一个百分点。”特朗普补充称,如果美联储能够降息,这将会大幅减少美国政府为即将到期的债务支付的利息,“太重要了!!!”

-

佛罗里达官宣金银为法定货币

美国佛罗里达州州长罗恩·德桑蒂斯27日签署法案,承认黄金和白银为法定货币。这项法案让佛州成为美国首个承认金银法币地位的大州。

-

美联储会议纪要:通胀和失业风险上升 准备等待前景更加明朗

当地时间周三,美联储在官网发布了5月货币政策会议的纪要。纪要显示,美联储官员认为,未来几个月他们可能面临“艰难的权衡”,即通胀和失业率都在上升,而经济不确定性加剧证明谨慎的货币政策是适当的。

-

区块链攻进华尔街 加密交易所Kraken把热门美股做成代币

美国加密货币交易所Kraken计划允许非美国客户在其平台上通过数字账本,以代币形式交易苹果、特斯拉、英伟达以及其他热门股票。

-

投资者对加密货币监管前景持乐观态度 比特币价格创历史新高

美国当地时间周三,由于投资者对加密货币监管的前景持乐观态度,比特币价格飙升至109,500美元以上,创历史新高。截至美东时间下午5:30,比特币的交易价格仍在108,000美元以上。

-

RBA理事会认为通胀仍在目标区间且上行风险趋弱 今日宣布降息至3.85% 聚焦价格稳定与充分就业

澳大利亚储备银行(RBA)货币政策委员会今日宣布,将现金利率下调25个基点至3.85%,并在声明中指出,通胀持续回落,部分关键指标已回到目标范围之内。

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

热门点击

-

- 【6.16】今日财经时讯及重要市场资讯

-

- 金融科技公司Zip Co (ASX:ZIP)上调2025财年指引 上周股价飙升超2成

-

- 以色列空袭伊朗核设施引发避险情绪 ASX主要铀矿股延续4月下旬以来的反弹回升

-

- 【异动股】Ionic Rare Earths (ASX:IXR)将获巴西政府资助推进稀土精炼回收设施建设

-

- 澳洲4月入境人数上升 中国为第二大游客来源国

-

- 【异动股】电池阳极材料公司Talga Group (ASX:TLG) 瑞典天然石墨矿开采特许权生效

-

- 铂金价格强势反弹引发投资热潮 澳洲股市铂金股最高月涨幅接近120%

-

- Solstice Minerals(ASX: SLS)获Paradice认购承诺 拟于6月20日完成213万澳元定向增发

-

- 【6.12】今日财经时讯及重要市场资讯

-

- 【异动股】账面坐拥8000万澳元 金矿公司Patronus Resources (ASX:PTN) 股价飙涨引问询 重要勘探进展发布在即

-

- 金融科技公司Zip Co (ASX:ZIP)上调2025财年指引 上周股价飙升超2成

-

- 中国国家统计局:5月份国民经济运行总体平稳、稳中有进

-

- 【独家】 特朗普“核电新政”点燃铀市热情 铀矿板块个股升势会否持续?

-

- 【6.13】今日财经时讯及重要市场资讯

-

- Solstice Minerals (ASX: SLS) Receives Paradice Commitment for $2.13M Placement, Completion Expected 20 June