商品走势分化 能源化工品与两粕强势

周四CBOT大豆触及三周半的高位,因USDA月度报告公布,美豆产量及库存遭遇下调。

3月大豆收高28美分,报1040美分附近。美国农业部还下调大豆单产预估和面积预估,对市场利好。3月豆粕大涨13美元报收327.9美元。

南美大豆种植渐入尾声,未来走强的美元和逐渐走弱的巴西雷亚尔将进一步刺激南美大豆挤占美豆的出口空间,美豆出口数据对CBOT大豆和国内豆粕期价的支撑作用减弱。而国内下游需求的逐渐平稳将使得价格的核心驱动因素转向供给端,目前市场正逐步消化巴西良好天气所带来的利空影响。未来国内豆粕期价走势将等待天气和其他供给端消息的进一步指引,预期近段时间内,国内豆粕期价将维持振荡偏弱格局。

国家发改委主任徐绍史在1月10日的供给侧改革有关情况发布会上称,供给侧改革是“十三五”期间经济发展的一条主线,2016年钢铁去产能目标4500万吨,煤炭去产能目标2.5亿吨任务已经超额完成,2017年将加大“三去一降一补”的力度,去产能除钢铁煤炭外,将扩展到产能过剩的行业。水泥、玻璃、电解铝和船舶等行业成为备选范畴,电解铝产业很有可能是去产能的重点品种激起市场的无限想象,毕竟作为2016年重点去产能对象黑色板块领跑大宗商品市场。

供给侧改革首当其冲的会是不符合行业规范的那部分电解铝产能。2013年7月国家工信部对铝行业规范条件进行了修订,要求新建电解铝项目必须采用400kA及以上电解槽,现有电解铝生产线要达到160kA及以上预焙槽,并对吨铝铝液的电耗及电解铝项目的最低资本金比例做了要求。近几年,电解铝产能等量或减量置换的执行,小型炼厂、高成本产能不断退出,新增的电解槽槽型、电流效率、各项能耗指标均控制在行业先进水平范围内。2013年以来的产能出清基本已经将不符合行业规范的电解铝产能挤出市场,这部分产能挤压的空间已经不大。

通过市场力量淘汰亏损的产能,这环节的产能出清基本在2015年完成。经过此前几年的持续亏损后,2015年铝价的大幅下挫倒逼高成本产能退出。根据阿拉丁测算的中国电解铝产能成本区间分布来看,2016年12月成本在15000—15500元/吨的产能占比为3.5%即126万吨,14500—15000元/吨的产能占比运行产能3606.2万吨的4.5%即162万吨,这部分产能可能会是改革受冲击的对象。最后,若进行供给侧改革,2017年计划投产的300万吨新增产能的释放时间可能会受到影响。

百川数据显示,截至2016年底,我国电解铝有效产能4219.5万吨,开工产能3623.8万吨,开工率85.9%,预估2016年电解铝产量为3239.8万吨。若电解铝进行5%的产能淘汰,或影响211万吨有效产能,将抵消2017年2/3的新增产能,那么此前市场预估的3600万吨2017年电解铝产量将很难兑现。从有色金属的“十三五”需求增长变化看,尽管电解铝告别了“十二五”14.4%的年均高增长率,步入“十三五”年均5.2%的相对低速的增长,但年增长率仍居有色金属之首。2015年我国电解铝消费量为3107万吨,按5.2%年均增量率测算,至2020年我国电解铝将实现4000万吨的消费量,其中预计2017年消费量为3470万吨。

若进行电解铝供给侧改革,铝市供需结构预期将会发生明显改变,此前机构预计的100万吨过剩量可能不会,铝价也会被市场进行重新的评估。供需将延续当前的平衡状态,不排除出现旺季的阶段性供需错配进而推升价格的进一步上涨。

相关阅读

-

【11.6】今日财经时讯及重要市场资讯

本迪戈银行(Bendigo Bank)在最新发布的 11 月经济更新报告中表示,澳大利亚储备银行(RBA)在圣诞前降息的可能性已基本消失,下一次现金利率下调预计要到 2026 年 5 月左右才有望实现。

-

全球市场:美股三大指数 收涨 美光科技涨近9% 超微电脑跌逾11% 英伟达尾盘跳水

美股三大指数11月05日收盘全线上涨。截至收盘,道琼斯工业平均指数比前一交易日上涨225.76点,收于47311.0点,涨幅为0.48%;标准普尔500种股票指数上涨24.74点,收于6796.29点,涨幅为0.37%;纳斯达克综合指数上涨151.16点,收于23499.8点,涨幅为0.65%。

-

工业地产巨头Goodman计划大幅提升数据中心建设资金投入

人工智能(AI)正推动全球范围内云存储需求的快速增长,面对这一浪潮工业地产巨头Goodman(ASX股票代码:GMG)欲大幅提升对数据中心的资金投入规模,预计到明年年中,数据中心建设将占到其175亿澳元规划投资额的四分之三。

-

【异动股】Island Pharmaceuticals (ASX:ILA) 股价持续飙升:加速推进马尔堡病毒治疗药FDA审批进程

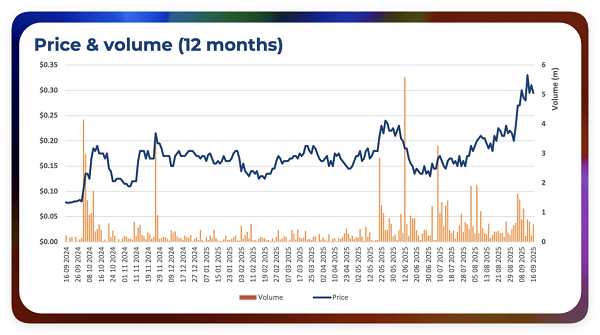

从事抗病毒药物开发的Island Pharmaceuticals Ltd (ASX股票代码:ILA)延续强劲涨势,自发布季报以来过去一周上涨19.74%,目前已较7月初的低点上扬230%。

-

【异动股】Iondrive (ASX:ION)与美国大型电子垃圾公司探索稀土元素回收可能性

金属回收技术公司Iondrive Ltd (ASX股票代码:ION)持续受到市场关注,半年内股价涨逾180%,并在10月下旬触及0.065澳元的近三年高点。

-

私营建筑公司业绩纷纷回暖 Built营收激增利润翻倍 分红额达4200万澳元

提交至澳证投委(ASIC)的财务文件显示,大型建筑承包商Built上财年收入增长超过50%,达到31亿澳元。受医疗和国防项目工程量增长驱动,Built上年的综合利润几乎翻一番,达6020万澳元,股息分红提升一倍至4250万澳元。

-

竞标者报价不及预期 澳蜂蜜品牌Capilano Honey所有者叫停资产拍售

由于对竞标者提交的初步报价感到失望,有澳洲第一大蜂蜜品牌之称的Capilano Honey的所有者——Hive and Wellness Australia决定暂停资产拍售。

-

Bendigo Bank本迪戈银行:澳储行降息或推迟至明年五月 通胀回升延后宽松周期

本迪戈银行(Bendigo Bank)在最新发布的 11 月经济更新报告中表示,澳大利亚储备银行(RBA)在圣诞前降息的可能性已基本消失,下一次现金利率下调预计要到 2026 年 5 月左右才有望实现。

免责声明:本网站信息仅供一般参考,不构成投资或财务建议。虽力求准确与完整,但不保证信息的准确性、完整性或时效性。投资有风险,决策前请咨询专业独立顾问。使用本网站即视为接受本免责声明。

热门点击

-

- Flagship Minerals(ASX:FLG)承接英美资源集团智利项目资料库 Pantanillo金矿项目历史钻芯取样将发中国鑫海测试 延伸钻探与资源升级筹备中

-

- 【11.4】今日财经时讯及重要市场资讯

-

- 【11.3】今日财经时讯及重要市场资讯

-

- Bubs Australia(ASX: BUB)FY26财年一季报出炉 营收增长30% 美国市场表现强劲 预计婴儿配方奶粉本年底获FDA批准

-

- 【11.5】今日财经时讯及重要市场资讯

-

- 澳贸易部长率企业代表团赴上海参加进博会

-

- Theta Gold Mines Limited(ASX: TGM)加速推进TGME金矿厂建设 关键设备双球磨机已落实

-

- 澳能源部长宣布“太阳能共享”计划 拟为澳洲家庭提供免费太阳能电力

-

- 【异动股】关键金属回收公司Metallium (ASX:MTM)股价持续高歌:年涨逾9倍 签下美国国防部合同 新近获高盛买入

-

- 【异动股】年内涨逾22倍!锑矿股Locksley Resources (ASX:LKY) 获美国进出口银行1.91亿美元意向融资支持 股价再度飙升

-

- Theta Gold Mines Limited(ASX: TGM)加速推进TGME金矿厂建设 关键设备双球磨机已落实

-

- Appen Limited(ASX: APX)季报观察:中国业务持续增长 年收入逾 1,000 万美元新项目全面投产

-

- 【异动股】年内涨逾22倍!锑矿股Locksley Resources (ASX:LKY) 获美国进出口银行1.91亿美元意向融资支持 股价再度飙升

-

- 通胀压力再现 RBA澳储行维持现金利率3.60%不变

-

- 【异动股】关键金属回收公司Metallium (ASX:MTM)股价持续高歌:年涨逾9倍 签下美国国防部合同 新近获高盛买入